相続税の課税価格の計算

見てくださりありがとうございます。今日も相続税のお話。相続税の課税価格の計算についてです。以前、記事にした相続税の計算体系の続きです。こちらではさらに簡単に相続税の課税価格について解説していきます。こちらもファイナンシャルプランナーの試験ではよく出題されるので覚えておくといいですよ!

本来の相続財産

有形無形を問わず金銭で見積ることができる財産は全て含まれます!

相続税の非課税財産

・墓地、仏壇、仏具、祭具(投資対象として所有するものを除く)

・公益事業の用に供する財産

・国、地方公共団体、特定の公益法人等に対して贈与(寄付)した財産(相続税の申告期限までに贈与した財産に限る)

・心身障害扶養共済制度に基づく給付金を受ける権利 等

みなし相続財産

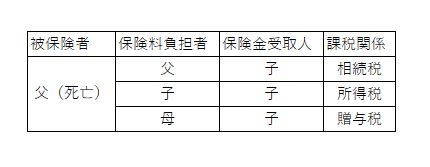

<生命保険金等>

被相続人が保険料を負担していた場合、支払われる保険金(剰余金、割戻金、前納付保険料含む)は相続財産とみなされる

<退職保険金等>

・被相続人が生前に勤務していた会社を退職した死亡退職した場合、遺族に対して支給される退職金は民法上の相続財産ではないが、生命保険金と同様、相続財産とみなされる

・みなし相続財産として相続税が課税されるのは死亡後3年以内に支給額が確定したものであり、3年経過後に支給額が確定したものは、支給を受けた遺族に対して所得税(一時所得)が課税される

<弔慰金等の非課税金額>

・業務上の死亡の場合:相続開始時の普通給与 × 3年分

・非業務上の死亡の場合:相続開始時の普通給与 × 6か月分

<生命保険金等と退職手当等の非課税金額>

・相続人が取得した相続財産とみなされた生命保険金等や退職手当等のそれぞれについて、次の金額を限度として相続税は課税されない

500万円 × 法定相続人の数

・相続人でない者(放棄者など)には、非課税金額は適用されないが、生命保険金等を受け取ることはできる

<生命保険契約に関する権利・定期金に関する権利>

・原則して、個々の契約に係る解約返戻金の額により評価する

生前贈与加算

<内容>

・相続または遺贈により財産を取得した者で被相続人から生前贈与により財産を取得している者は、相続開始前3年以内に被相続人から贈与により取得した財産を贈与時の価格(時価)で相続税の課税価格に加算する

<贈与税の配偶者控除の特例との関係>

・居住用不動産のうち、この配偶者控除を受けた部分の価値に相当する金額は、相続税の課税価格へ加算する必要はない

<住宅取得金等資金に係る贈与税の非課税の特例との関係>

・住宅取得等資金の贈与を受け、贈与税の非課税の特例の適用を受けた者は、非課税の適用を受けた金額について、相続税の課税価格に加算する必要はない

相続時精算課税に係る贈与財産

<内容>

・相続時精算課税の適用者(相続時精算課税に係る受贈者)が、その特定贈与者(相続時精算課税に係る贈与者)から贈与により取得した財産については、贈与時の価格(時価)をもって相続税の課税価格に加算される

・相続時精算課税の適用によって納付した贈与税額は、「相続時精算課税における贈与税額の控除」により精算されるが、相続税額から控除しきれない場合には、その控除しきれない贈与税相当額の還付を受けることができる

<住宅取得等資金に係る贈与税の非課税の特例との関係>

・住宅取得等資金の贈与を受け、贈与税の非課税の特例の適用を受けた者は、非課税の適用を受けた金額について、相続税の課税価格へ加算するい必要はない

債務控除

<適用者>

・債務控除ができる者は、原則として、その債務などを負担することになる相続人や包括受遺者(遺贈に係る財産を一定割合で指定された者)とされる

<債務>

◇控除できるもの:銀行からの借入金、住宅ローン、事業場の買掛金、未払金、土地、家屋に係る固定資産税の未払い分、被相続人の所得税、住民税の未納分(準確定申告所得税を含む)、遺言作成費用 等

◇控除できないもの:非課税財産に係る債務(墓地・仏壇などの購入未払金)、主たる債務者に弁済能力がある場合の保証債務、団体信用生命保険付住宅ローン、相続財産の登記に係る手続き費用、遺言執行費用 等

<葬儀費用>

相続人・包括受遺者以外の者(相続放棄者、相続権喪失者)が実際に負担した葬儀費用は控除することができる

◇控除できるもの:本葬式費用、仮葬式費用、通夜費用、お布施、枕経料、戒名料、火葬費用、納骨費用、遺体運搬費用 等

◇控除できないもの:香典返戻費用、墓地などの購入費用、初七日法会費用、遺体解剖費用 等

相続税額の2割加算

被相続人の父母、子(子が以前死亡等している場合の代襲相続人を含む)、配偶者以外の者が被相続人から相続または遺贈により財産を取得することは、偶然性が高く、税負担が高いため、算出相続額の2割増しで相続税を納付しなければならない。

最後に

相続税は日本の税金の中でも比較的高い税率です。相続とは相続の開始があったことを知った日の翌日から10か月以内に相続税の申告が必要になります。家族は悲しんでいる時間がないほどあっという間に相続税の申告期日が迫ってきます。相続税の延納も可能ですが、延納については次回また記事にしたいと思います。

参考になれば嬉しいです♡